【卷首语】2023年是全面贯彻落实党的二十大精神的开局之年,是三年新冠疫情防控转段后经济恢复发展的一年。广大农业企业全面贯彻落实扩大内需、调整结构、提振信心、防范化解风险的要求,在保障粮食和重要农产品稳定安全供给、发展乡村特色产业、拓宽农民增收致富渠道、巩固拓展脱贫攻坚成果等领域作出了重要贡献,为全面建设社会主义现代化国家开好局起好步打下了坚实基础,持续彰显出蓬勃发展的生命力、勇于奉献的使命担当和初心如故的家国情怀。

产业振兴是乡村全面振兴的基础和关键。党的二十大报告提出:“加快建设农业强国,扎实推动乡村产业、人才、文化、生态、组织振兴。”2023年2月,农业农村部印发《关于落实党中央国务院2023年全面推进乡村振兴重点工作部署的实施意见》,提出培育壮大龙头企业队伍,支持龙头企业在县域布局原料基地和加工产能,发展一批农业产业化联合体。

近年来,我国农业企业稳步发展,呈现出数量质量双向提升,产业韧性不断增强,在推动乡村产业全链条升级,增强市场竞争力和可持续发展能力方面,不断向高质量发展迈进的特征。在国内国际双循环的新发展格局下,农业企业展现出强大的生命力,已经成为促进乡村产业融合,拓宽农民增收渠道,助力农业农村现代化,推进乡村全面振兴,建设农业强国的关键力量。

《2023中国新型农业经营主体发展分析报告(二)——基于中国农业企业500强的调查》由农民日报社《2023新型农业经营主体发展评价》课题组发布。该报告基于中国农业企业500强(以下简称“500强企业”)相关数据,综合分析农业企业的经营情况、科技创新情况、联农带农情况和履行社会责任等情况,对中国农业企业的头部企业进行整体画像,为农业产业政策制定和社会各界观察农业企业提供参考和窗口。

基本情况

分析报告主要围绕销售额在11亿元以上的500强农业企业进行分析。从整体情况来看,500强企业在经营状况、管理现代化、科技研发、联农带农、促进就业等方面表现出了明显进步。

500强企业的总收入保持快速增长态势,民营企业占比最高。从营业收入看,2022年,500强企业的营业收入为57573.69亿元;企业平均营业收入达到115.15亿元,较2021年增长11.21%(未剔除通胀因素)。从企业所有权性质看,全国500强农业企业中,民营企业有332家,占总数的66.40%;国有企业116家,占总数的23.20%;外资企业25家,占总数的5.00%;合资企业19家,占总数的3.80%;其他类型企业8家,占总数的1.60%。

(一)空间分布

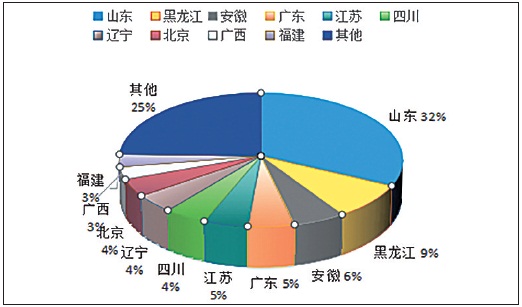

500强企业在地理分布上呈现东部地区领先、西部地区迅速崛起、中部地区稳步发展、东北地区积极跟进的局面。在500强企业中,东部地区281家,占比为56.20%;西部地区76家,占总数的15.20%;中部地区72家,占总数的14.40%;东北地区71家,占总数的14.20%。从省份分布情况来看,山东、黑龙江和安徽三省相对突出,分别以161家、43家和28家的数量位列前三,合计占总数的46.40%。超过20家的省份还包括广东(25家)、江苏(24家)、四川(23家)、辽宁(22家)和北京(21家)。

政府对龙头企业的扶持力度保持增长态势,通过减免税费和财政补贴,不断降低企业成本。2022年500强企业得到的税费减免额相较2021年增长了209.10%,达到了企均1.30亿元的高水平;在财政补贴方面,2022年500强企业获得的财政补贴额比2021年增长15.32%,企均财政补贴额达到了7224.20万元。各省均出台了扶持产业发展的政策。2022年—2024年,山东省财政每年安排5000万元,每年建设10个农产品加工业高质量发展先行县,支持先行县围绕粮油、果蔬、畜禽、水产等主导产业,开展农产品加工技术创新、设备升级、模式创新,建设农产品加工业副产物综合利用设施设备,重点培育壮大一批农业龙头企业。黑龙江省出台《黑龙江省支持农产品精深加工业高质量发展若干政策措施》,加大资金支持力度,对2022年以来开工建设并纳入《农产品精深加工产品指导目录》的农产品精深加工项目,符合投资标准的,按照生产性固定资产投资额给予10%补贴;对研发投入100万元以上且履行统计填报义务的农产品精深加工企业,按照企业上年度研发投入存量和增量部分给予不同比例补助。江苏省在农业龙头企业上市、资金奖补、普惠金融等方面加大支持力度,对于总部注册地在江苏的农业龙头企业,在主板上市、新三板挂牌的,省财政分别给予300万元、40万元的奖励,在江苏股权交易中心挂牌的,省财政给予20万元普惠金融补助。

图1500强企业区域分布

(二)行业特征

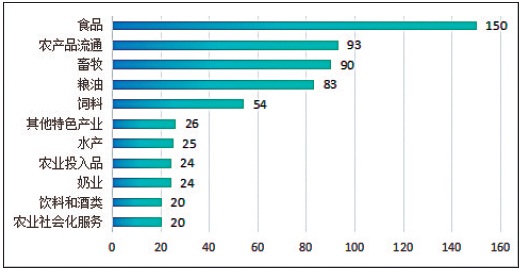

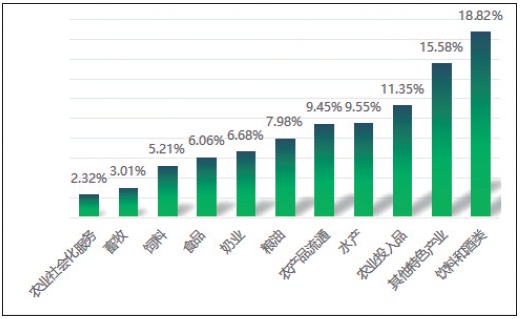

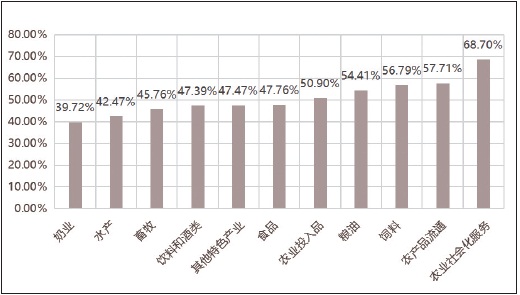

500强的企业呈现多元化分布的格局,食品加工行业的企业数量相对较多。从细分行业来看,食品类、农产品流通类和畜牧养殖类的500强企业数量占比分别为24.60%、15.30%和14.80%;粮油生产类企业占13.60%,饲料生产类企业占8.90%。从各行业的成本费用利润率和资产负债率来看,饮料和酒类、其他特色产业和农业投入品行业的成本费用利润率相对较高,分别为18.82%、15.58%和11.35%,全部500强企业的平均成本费用利润率为7.81%。农业社会化服务类、农产品流通类、饲料生产类行业的资产负债率相对较高,分别为68.70%、57.71%和56.79%,全部500强企业的平均资产负债率为46.36%。

图2500强企业行业分布(单位:家)

图3各行业平均成本费用利润率

图4各行业平均资产负债率

经营状况

(一)经营向好盈利稳健,规模优势更为明显

500强企业经营情况向好,整体实现扭亏为盈。2022年,500强企业的资产总额达到37471.23亿元;平均每家企业拥有80.41亿元的资产,同比增长10.52%。此外,500强企业的2022年平均总资产周转率高达144.97%,显示出良好的资产运营效率。其中,主营业务收入平均为84.37亿元,主营产品市场占有率达到20.01%。更为重要的是,从盈利状况来看,500强企业2022年的平均净利润达到2.46亿元,相比2021年的-6.67亿元,成功实现扭亏为盈。这一转变不仅体现了企业经营管理的有效性,也预示着农业行业的良好发展趋势。

500强企业的行业集中度仍然较高,头部企业地位明显。从资产总额的角度来看,2022年资产总额排名前十的企业在全部500强企业中的占比34.15%,尽管比2021年下降4.37个百分点,但仍显示出较高的集中度。此外,超过七成的500强企业资产总额低于50亿元,超过八成的500强企业资产总额低于100亿元,仅有40家企业资产总额超过200亿元,这说明在资产规模上,大部分500强企业相对较小。从营业收入的角度来看,2022年营业收入排名前十的企业在全部500强企业中的占比为34.72%,比2021年上升了4.61个百分点,表明头部企业在营业收入方面的优势进一步扩大。营业收入低于50亿元的企业占比达到61.00%,而营业收入超过200亿元的企业占比仅为11.40%,这显示出500强企业在营业收入规模上存在较大的差异。从净利润的角度来看,2022年净利润排名前十的企业在全部500强企业中的占比高达48.33%,前二十名企业占比为62.79%,前三十名企业占比为70.33%。这意味着少数头部企业在净利润方面占据了绝对优势,而其余470家企业的净利润总和仅占全部500强企业的不到三成。可见,在资产总额、营业收入和净利润等方面,少数大型企业占据了显著优势。大部分企业在规模和盈利能力有待提高,在培育具有示范带动作用的“超级企业”之外,也需注意区域产业均衡发展,合理构建农业企业发展梯队、优化农业企业发展环境,促进其高质量发展。

行业间盈利能力存在较大差距,饮料和酒类行业净利润较高,粮油、水产行业净利润较低。2022年,饮料和酒类行业的500强企业的平均净利润为6.02亿元,在所有11个行业中高居榜首。紧随其后的是其他特色行业和奶业行业,其平均净利润分别为4.78亿元和4.16亿元,位列第二和第三。相比之下,农产品流通、粮油和农业社会化服务行业的盈利能力相对较弱。这三个行业的500强企业平均净利润分别为1.56亿元、1.10亿元和1.07亿元,排名较为靠后。尤其是农业社会化服务行业,其平均净利润仅为饮料和酒类行业的18%,显示出行业间盈利能力的巨大差距。

(二)企业发展质量稳步提升,党建融合保障有力

500强企业管理制度的现代化程度稳步提高,党的领导与公司治理持续融合,为企业健康稳定发展提供了有力保障。在股权结构方面,2022年500强企业前五大股东平均持股比率为89.20%,较2021年和2020年分别下降了0.04个百分点和0.38个百分点。在董事会构成方面,独立董事人数占董事会总人数的平均比重逐年上升,由2020年的56.22%和2021年的56.63%上升到2022年的56.82%。独立董事作为企业外部的专业人士,能够对企业经营过程进行客观、独立的监督,进一步提高公司治理水平。值得一提的是,500强企业在完善公司治理的过程中,不断加强党的领导。2022年,500强企业董事会监事会中党员的平均比例为69.16%,相比于2021年和2020年分别增加了0.05个百分点和0.17个百分点。这表明500强企业坚持党的领导与公司治理相结合,充分发挥党组织在企业治理中的领导作用,为企业实现高质量发展奠定了坚实基础。

大多数500强企业坚持实施企业质量管理制度。在2022年,500强企业中,有437家企业建立了质量管理制度,占比达到了87.40%,这一比例与2021年基本持平。从地区分布来看,东部地区农业企业对质量管理最为重视,建立企业质量管理制度的企业比重最高,达到了88.97%。东北地区紧随其后,比重为88.73%。

(三)研发投入快速增长,科技创新亟需加强

500强企业科技研发投入呈快速增长趋势,但研发投入强度仍有待提升。2022年,500强企业在科技研发方面的投入呈现快速增长趋势,总额达到了666.25亿元;平均每家企业的投入金额为1.34亿元,较2021年增长了153.59%。这一增长表明500强企业正在加强科技创新和研发工作,以提升自身的核心竞争力。尽管500强企业的研发投入总额有所增长,但其占营业收入总额的比例仅为1.59%,与全国规模以上企业2.71%的科技研发投入强度相比,仍存在一定的差距。这表明500强企业在研发方面的投入强度有待进一步提升,以更好地推动农业科技创新和产业升级。另外,500强企业之间的科研投入存在不均衡。研发投入排名前十的企业科技推广与研发投入额共计442.87亿元,占500强企业科技推广与研发投入总额的66.47%。这意味着少数企业的研发投入占比较大,而大部分企业的研发投入相对较少。分行业看,农业投入品行业和其他特色产业的研发投入相对较高,企均研发投入分别达到16.05亿元和14.34亿元。科技创新是企业转型升级的重要动力,农业企业在向现代化企业发展的路上仍然要不断提升自身的研发投入力度,研发效率和创新水平。同时,囿于农业企业自身发展的局限性,社会各界也应给予农业企业科技创新更多的支持和关注,共同为其高质量转型营造良好的创新环境。

(四)电商交易增势明显,地区差异有待平衡

500强企业在电子商务交易方面的表现呈现积极态势,企业覆盖面持续提高,但存在明显的地区差异。2022年,有超过半数的500强企业运用了电子商务进行交易,实现了数量和交易额的明显增长。2022年采用电子商务交易的500强企业数量为254家,占比达到了50.80%。在交易额方面,2022年500强企业平均每家企业的电子商务交易额为4.70亿元,较2021年增长了42.51%。这表明电子商务在500强企业中的普及率不断提高,交易规模也在迅速扩大。500强企业电子商务交易总额最多的省份依次为河南、北京、广东、山东和安徽,这些省份占500强企业电子商务交易总额的81.62%。这表明电子商务交易额相对集中在少数省份,存在明显的地区差异。为了促进农业电子商务的全面发展,应鼓励和支持各地区农业企业积极参与电子商务交易,提升农产品流通效率和竞争力。

(五)设施农业发展迅速,品牌建设仍需加强

设施农业是现代化农业的重要标志,农业企业中奶业和畜牧业设施农业发展领先于其他行业。2022年底,500强企业平均设施农业资产规模达到5.94亿元,较2021年的5.14亿元增长了15.50%。在各行业中,奶业行业的设施农业资产规模最大,平均每家企业拥有18.32亿元的资产;其次是畜牧行业,平均每家企业拥有13.36亿元的资产;水产行业和食品行业的设施农业资产规模相近,分别为6.92亿元和7.38亿元。从区域分布来看,西部地区的设施农业资产规模最大,平均每家企业拥有9.56亿元的资产,这可能与该地区奶业和畜牧业的相对集中有关。相比之下,东北地区的设施农业资产规模最低,平均每家企业仅为0.87亿元,这可能与该地区气候寒冷、设施农业成本较高有关。未来,需要针对不同行业和地区的实际情况,制定相应的政策措施,促进设施农业的均衡发展和全面提升。

500强企业中品牌建设和广告投入实现稳定增长,但行业差异较大。2022年,500强企业平均每家企业在品牌建设与广告上的投入为2841.51万元,较2021年增长了5.84%。然而,这些投入占营业收入的比重仅为0.34%,较2021年下降了0.11个百分点。有可能是经济下行压力加大,降低成本的行为选择。在各行业中,饮料和酒类行业的500强企业在品牌建设与广告上的投入最大,平均每家企业达到了2.02亿元,位居所有行业之首。奶业和食品行业紧随其后,平均每家企业的投入分别为0.71亿元和0.45亿元,分别排名第二和第三。相比之下,粮油、畜牧和农业社会化服务行业的品牌建设与广告投入较低,平均每家企业的投入分别为0.13亿元、0.12亿元和0.07亿元,排名相对靠后。品牌建设与广告投入最多与最少行业之间的差距超过28倍。各行业应根据自身特点和市场需求,制定合理的品牌建设和广告投入策略。

履行社会责任情况

(一)积极履行社会责任,联农带农能力增强

500强企业积极履行社会责任,联农带农能力不断增强。2022年,339家500强企业采用了合同联结方式,平均每家企业带动6.83万户农户;239家企业选择了合作联结方式,平均每家企业带动1.93万户农户。相比之下,采用股份合作联结方式的企业有66家,平均每家企业带动601.89户农户。从联农带农形式来看,采用合同联结方式的500强企业数量最多,且平均每家企业带动的农户数量也最多;采用合作联结方式的500强企业带动农户数量增长最快;尽管股份合作联结方式在带动农户数量上相对较少,但仍保持稳定增长。从带农增收金额来看,2022年500强企业平均每家企业带农增收金额达到了6.28亿元,比2021年增长了6.89%。

500强企业高度重视联结家庭农场、农民合作社等新型经营主体。2022年,我国500强企业中有267家与合作社和家庭农场进行了合作,占总数的53.40%,比2021年增加了7家;平均每家500强企业联结的合作社和家庭农场数量为1594.27家,比2021年增长了1.30%。从不同行业来看,农业社会化服务、农业投入品和饲料行业的平均联结数量较高,分别为8754.29家、2601.95家和2280.40家。农业企业社会责任意识增强,与其他产业经营主体融合趋势不断加快,发展多样化的联合与合作,完善与各类经营主体的联结机制,充分发挥了打造农业全产业链、构建现代乡村产业体系的中坚力量的作用。

多数500强企业为经营主体提供社会化服务,不同行业在农业社会化服务方面的参与程度存在差异。2022年,500强企业中,有268家企业为合作社、家庭农场或合作农户提供了社会化服务,占整体500强企业的53.60%,这一比例与2021年基本持平。从行业分布的角度来看,农业社会化服务、畜牧行业和水产行业的500强企业在为合作社、家庭农场或合作农户提供社会化服务方面具有较高的参与度,其比例分别高达70.00%、62.65%和62.50%。可见,大部分500强企业都积极参与了为合作社、家庭农场或合作农户提供社会化服务的活动,这有助于推动农业现代化的协同发展,提升农业生产效率和质量。

(二)就业岗位数量增长,企业培训力度增强

500强企业强化就业优先政策,为社会创造了大量就业岗位。2022年,500强企业平均每家企业使用的季节性用工数量为1140.28人;总数高达56.44万人,较2021年增长了12.07%。这表明农业企业在季节性生产活动中对劳动力的需求有所增加。从行业间的比较来看,水产行业的季节性用工需求最多,平均每家企业使用1447.80人。农产品流通行业和农业社会化服务行业紧随其后,平均每家企业分别使用1222.62人和1093.79人。在季节性用工的工资福利方面,2022年500强企业平均每家企业支付的金额为4006.87万元。其中,奶业行业平均每家企业支付的工资福利总金额高达4.43亿元。畜牧行业紧随其后,平均每家企业支付1.11亿元。从培训情况来看,500强企业在企业培训方面取得了明显进展。2022年,500强企业平均每家企业的年度培训次数达到了712.64次,较2021年增长了74.82%。从行业层面来看,企业培训次数最多的行业是饮料和酒类行业,平均每家企业的年度培训次数达到了2985.11次;其次是奶业行业(2227.13次)和农产品流通行业(1789.94次)。

(三)绿色生产投入加大,农产品采购稳健增长

500强企业的绿色生产投入水平快速增长,农业投入品行业和西部地区表现最为突出。2022年,我国500强企业在绿色生产领域的投资平均达到0.96亿元,与2021年相比增长了14.37%。在各行业的比较中,农业投入品行业表现最为突出,平均每家企业投入5.72亿元,高居榜首。紧随其后的是其他特色产业、奶业以及农业社会化服务行业,企业平均投入分别为3.39亿元、1.85亿元和1.57亿元。从地域分布上看,西部地区企业在绿色生产方面的投入最多,平均每家企业投入1.31亿元。

500强企业在主要农产品采购方面呈现稳健增长态势,推动农产品产业的整体发展。2022年,500强企业企均主要农产品采购金额达到33.88亿元,相较于2021年的30.03亿元增长了12.82%。这一增长反映了农业企业在农产品供应链上的活跃度和市场需求的提升。从行业层面分析,农产品流通行业在主要农产品采购方面处于领先地位,平均每家企业的采购金额为56.77亿元。粮油行业和饲料行业紧随其后,平均每家企业的采购金额分别为48.38亿元和43.96亿元。地区层面来看,中部地区的500强企业在主要农产品采购方面的规模最大,平均每家企业的采购金额为43.47亿元。

结语

2023年是全面贯彻落实党的二十大精神的开局之年,是三年新冠疫情防控转段后经济恢复发展的一年。广大农业企业全面贯彻落实扩大内需、调整结构、提振信心、防范化解风险的要求,在保障粮食和重要农产品稳定安全供给、发展乡村特色产业、拓宽农民增收致富渠道、巩固拓展脱贫攻坚成果等领域作出了重要贡献,为全面建设社会主义现代化国家开好局起好步打下坚实基础。同时也要看到,农业企业在经营、管理、科技创新、带农增收等领域仍存在提升空间。

一是经营状况持续改善,但面临市场波动和成本压力。要加大对农业企业的扶持力度,通过提供财政补贴、税收优惠等措施降低企业成本,增强企业抵御市场风险的能力。鼓励企业加强市场调研和风险管理,提高市场预测和应对能力。

二是管理现代化取得进步,但需进一步加强标准化和规范化管理。要建立完善的管理制度和流程,引进先进管理理念和方法,提高管理效率和决策水平。要加强对企业管理现代化的培训和指导,推动企业实现标准化和规范化管理。

三是科技研发能力不断提升,但需进一步强化科技创新主体地位。要进一步增加科技研发投入,加强科研团队建设,提高自主创新能力。加大对农业科技研发的支持力度,推动科技成果转化和应用,促进科技与产业的深度融合,真正做到保护企业科技创新主体地位。

四是联农带农和促就业作用日益显著,但需完善利益联结机制和合作模式。要继续加强与农户的合作,建立紧密的利益联结机制,确保农民分享产业链增值收益。应加强对联农带农政策的支持和监管力度,推动企业与农户建立长期稳定合作关系。

(作者单位:郭芸芸 王振东 农民日报社;王景伟北大荒研究院;韩昕儒中国农业科学院农业经济与发展研究所)